グロス給与およびネット給与 概要

グロス給与およびネット給与 概要

現在、労働者への最も一般的な支給形式はグロス給与(額面給与)およびネット給与(手取り額給与)です。

【グロス給与およびネット給与の定義】

① グロス給与

グロス給与の概念は、労働法ではまだ規定されいていませんが、雇用者が給与交渉の際に用いるビジネス用語としてよく使用されています。

グロス給与(額面給与)とは、基本給、各手当、ボーナス等に加えて、保険料や個人所得税等が含まれた総支給額のことです。

通常、労働者の手取り額給与はグロス給与よりも低くなります。なぜかというと、規定に従った保険料および個人所得税の納付のために

一部が控除されるからです。

② ネット給与

ネット給与の概念も同様に、労働法ではまだ規定されいていませんが、雇用者が給与交渉の際に用いるビジネス用語としてよく使用

されています。

ネット給与(手取り額給与)とは、規定に従う保険料や個人所得税等を総支給額から差し引いた後の手取り額給料のことです。

具体的には、いかなる控除事項がもうなくなり、労働者が受取る手取り額です。

通常、外国人労働者を雇用する会社は、外国人労働者に対して殆どはネット給与を適用しています。

【グロス給与およびネット給与の関係性】

ネット給与=グロス給与-(保険料✙個人所得税)

【グロス給与およびネット給与の違い】

| 内容 | ネット給与 | グロス給与 |

| ①概念 | 労働者が毎月受け取る手取り額 | 労働者が毎月受け取る総所得 |

| ②保険料と個人所得税 | 含まない。 | 含む。 |

| ③メリット | 労働者が会社と合意した正確な金額を受取る。 | 労働者が自分の権利と社会保険制度について安心する。 |

| ④デメリット | 社会保険参加額がネット給与から算出されるため社会保険制度も低くなる。 | 労働者が雇用者の保険料と個人所得税の計算の正確性を自分で確認する。 |

【グロス給与とネット給与の変換の際に留意しなければならない指標】

① 強制社会保険

◆場合によって、労働者は社会保険の加入が強制されます。そして、加入対象によって加入額と納付率が異なります。

◆納付率は以下の通りです。

| 対象 | 会社負担分 | 労働者負担分 | ||||||

| 社会保険 | 医療保険 | 失業保険 | 小計 | 社会保険 | 医療保険 | 失業保険 | 小計 | |

|---|---|---|---|---|---|---|---|---|

| ベトナム人労働者 | 17.5% | 3% | 1% | 21.5% | 8% | 1.5% | 1% | 10.5% |

| 外国人労働者 | 17.5% | 3% | 0% | 20.5% | 8% | 1.5% | 0% | 9.5% |

《留意》 ・「基本給+手当+その他の手当」を保険料算出額とする。

・保険料算出額に算入されない14種類の手当:労働法第103条のボーナス、アイディアに与えられる賞与、食事手当、

電話代、ガソリン手当、家賃手当、子育て手当、子の扶養手当、結婚お祝い金、誕生日お祝い金、労災事故手当、

法令05/2015/NĐCP号の第4条11項の手当

・保険料算出給与の限度額は公務員給与の20倍とする。

・失業保険料算出給与額の最大は最低賃金の20倍とする。

・年金手帳の保管義務は労働者にある。

・ベトナムの管轄当局によって発行された労働許可証/職業認定証(例えば、弁護士認定証等)を有する。

・無期限契約書または満1年間以上の労働契約書をベトナム法人と締結する。

しかし、下記の者は上記の条件を満たしても社保加入対象外となる。

・企業内部における移転(出向)にてWPを取得した外国人労働者

・労働法に従う定年者

② 所得控除

◆所得控除とは、個人所得税の算出前に、居住者の課税所得から控除されるものです。◆所得控除額は以下の通りに規定されます。

・基礎控除=月1,100万ドン

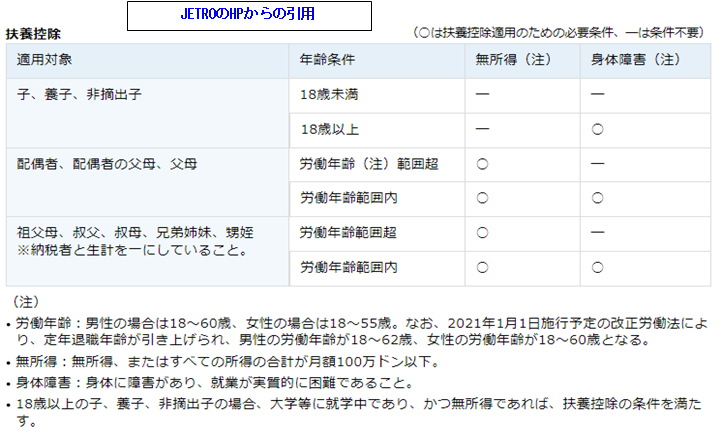

・扶養控除=被扶養者1人につき月440万ドン

※被扶養者の要件は、次のとおりです。なお、扶養控除の適用を受けるためには、納税者は必ず税コードの登録が必要と

なります。

③ 課税所得

◆課税対象期間内に受け取ったすべての賃金・報酬・その他の収入の合計額が課税所得となります。

| 課税所得となる費用の例 |

| 労働者の家族の航空券、健康診断費用 |

| 労働者や家族のビザ、レジデンスカード取得費用 |

| 労働者の子供の学費以外の学校での費用 |

| ゴルフプレー代 |

| 会計事務所へ委託した労働者の個人所得税申告費用 |

◆居住者か非居住者によって、課税所得の範囲や税率が異なります。

|

給

与 所 得 の 類 型 | 内容 | 居住者 | 非居住者 |

| ①課税所得の範囲 | 所得の源泉がベトナム国内・国外を問わず、 全世界所得が課税対象となる。 | ベトナム国内を源泉とする所得が発生すれば、 ベトナムでの納税義務が発生する。 | |

| ②税率 |

・累進税率で5~35% (3ヶ月以上の契約の労働者の場合) ・又は、10% (3ヶ月未満の契約の労働者の場合) | 20% |

◆居住者の給与所得の累進税率は以下の通りに規定されます。

| 課税所得(TI) | 税率 | 税額計算式 |

| 0~5,000,000 | 5% | TI x 5% |

| 5,000,001~10,000,000 | 10% | TI x 10% – 250,000 |

| 10,000,001~18,000,000 | 15% | TI x 15% – 750,000 |

| 18,000,001~32,000,000 | 20% | TI x 20% – 1,650,000 |

| 32,000,001~52,000,000 | 25% | TI x 25% – 3,250,000 |

| 52,000,001~80,000,000 | 30% | TI x 30% – 5,850,000 |

| 80,000,001~ | 35% | TI x 35% – 9,850,000 |

※通達111/2013/TT-BTC号に基づく。

④ 非課税所得

◆会社からの各種手当及び福利厚生は原則として課税対象となります。しかし、労働条件として規定、労働契約書や任命書等に明記され、支払いの証明(領収書)が揃っていれば、一部の手当が非課税対象となります。

◆以下、非課税所得の対象となる手当の一覧です。

⑤ グロスアップ計算

⑤ グロスアップ計算◆グロスアップ計算とはネット給与からグロス給与を計算するための方法です。

◆ネット給与で契約する場合、個人所得税が含まれた総支給額を算出する際には、ネット給与に各種手当や個人所得税を加えた金額

から課税所得を逆算計算するグロスアップ計算を行う必要があります。

◆グロス給与が課税対象となるため、個人所得税の計算の際には、会社が負担する個人所得税も課税所得に含める必要があります。

特定の場合に沿った給与計算関連書類のテンプレート

※テンプレートとしてご活用ください。あくまで文例ですので必要に応じて文章を変更してご利用ください。

<<ケース①>>「グロス給与→ネット給与」の計算の場合

◆グロス給与→ネット給与の計算式

ネット給与=グロス給与-(保険料✙個人所得税)

その内: ①労働者負担分の保険料納付率の合計は10.5%です。詳細は以下の通りです。

・社会保険=参加額 ✕ 8%

・医療保険=参加額 ✕ 1.5%

・失業保険=参加額 ✕ 1%

※外国人労働者の場合は9.5%です。(失業保険加入なし)

②個人所得税(PIT)=(グロス給与-非課税項目-保険料-所得控除項目)✕ 税率

①【Gross→Net】 給与計算 雛形①

| テンプレート名 | ① | 強制保険料・労働組合費 計算表 |

| ② | 勤怠管理表 | |

| ③ | 有給休暇管理表 | |

| ④ | 給与計算表 | |

| ⑤ | 支給額一覧表 | |

| ⑥ | 労働者の給与明細 | |

| ⑦ | 年間に発生した残業時間の管理表 | |

| ファイル形式 | エクセル | |

| 書式テンプレート概要 | グロス給与で契約する場合の給与計算に利用される各種書類です。 ※留意: ・上記の各種書類は原則として労働者の労働契約終了日から最低5年間会社にて保管すること。 ・遅刻・早退や残業等が殆どない中小企業に適当です。 | |

| ご利用規約・免責事項 |

・本計算表は間違いがないよう慎重に作成しておりますが、あくまでも参考程度にご利用をお願いいたします。 ・本テンプレートをご利用いただく場合は、お客様のご判断と責任におきましてご利用をお願いいたします。 ・本テンプレートのご利用によるトラブルに関しては弊社で一切責任を負いかねますのでご了承<下さい。 | |

②【Gross→Net】 給与計算 雛形②

| テンプレート名 | ① | 勤怠管理表 |

| ② | 有給休暇管理表 | |

| ③ | 給与計算表 | |

| ④ | 支給額一覧表 | |

| ⑤ | 労働者の給与明細> | |

| ⑥ | 強制保険料・労働組合費 計算表 | |

| ファイル形式 | エクセル | |

| 書式テンプレート概要 | グロス給与で契約する場合の給与計算に利用される各種書類です。 ※留意: ・上記の各種書類は原則として労働者の労働契約終了日から最低5年間会社にて保管すること。 ・遅刻・早退、残業、残業→代休の変更等がよく発生する中小企業に適当です。 | |

| ご利用規約・免責事項 |

・本計算表は間違いがないよう慎重に作成しておりますが、あくまでも参考程度にご利用をお願いいたします。 ・本テンプレートをご利用いただく場合は、お客様のご判断と責任におきましてご利用をお願いいたします。 ・本テンプレートのご利用によるトラブルに関しては弊社で一切責任を負いかねますのでご了承下さい。 | |

<<ケース②>>「ネット給与→グロス給与」の計算の場合

《ステップ①》グロスアップ対象額の確定

「グロスアップ対象額=ネット給与-所得控除項目」

※会社が直接支払う住宅手当があれば、この家賃をグロスアップ対象額に加えますが、家賃以外の総課税所得の15%を超えません。

《ステップ②》グロスアップ課税所得の確定

グロスアップ課税所得は、グロスアップ対象額に基づき以下のように算出されます。

※通達111/2013/TT-BTC号に基づく。

《ステップ③》個人所得税の確定

個人所得税は、グロスアップ課税所得に基づき以下のように算出されます。

| 課税所得(TI) | 税率 | 税額計算式 |

| 0~5,000,000 | 5% | TI x 5% |

| 5,000,001~10,000,000 | 10% | TI x 10% – 250,000 |

| 10,000,001~18,000,000 | 15% | TI x 15% – 750,000 |

| 18,000,001~32,000,000 | 20% | TI x 20% – 1,650,000 |

| 32,000,001~52,000,000 | 25% | TI x 25% – 3,250,000 |

| 52,000,001~80,000,000 | 30% | TI x 30% – 5,850,000 |

| 80,000,001~ | 35% | TI x 35% – 9,850,000 |

※通達111/2013/TT-BTC号に基づく。

①【Net→Gross】 給与計算 雛形①

| テンプレート名 | ① | 勤怠管理表 |

| ② | 有給休暇管理表 | |

| ③ | 給与計算表 | |

| ④ | 支給額一覧表 | |

| ⑤ | 労働者の給与明細票 | |

| ⑥ | 強制保険料・労働組合費 計算表 | |

| ファイル形式 | エクセル | |

| 書式テンプレート概要 | ネット給与で契約する場合の給与計算に利用される各種書類です。 ※留意: ・上記の各種書類は原則として労働者の労働契約終了日から最低5年間会社にて保管すること。 ・遅刻・早退や残業等が殆どない中小企業に適当です。 | |

| ご利用規約・免責事項 |

・本計算表は間違いがないよう慎重に作成しておりますが、あくまでも参考程度にご利用をお願いいたします。 ・本テンプレートをご利用いただく場合は、お客様のご判断と責任におきましてご利用をお願いいたします。 ・本テンプレートのご利用によるトラブルに関しては弊社で一切責任を負いかねますのでご了承下さい。 | |

②【Net→Gross】 給与計算 雛形②

| テンプレート名 | ① | 勤怠管理表 |

| ② | 有給休暇管理表 | |

| ③ | 給与計算表 | |

| ④ | 支給額一覧表 | |

| ⑤ | 労働者の給与明細票 | |

| ⑥ | 強制保険料・労働組合費 計算表 | |

| ファイル形式 | エクセル | |

| 書式テンプレート概要 | ネット給与で契約する場合の給与計算に利用される各種書類です。 ※留意: ・上記の各種書類は原則として労働者の労働契約終了日から最低5年間会社にて保管すること。 ・遅刻・早退、残業、残業→代休の変更等がよく発生する中小企業に適当です。 | |

| ご利用規約・免責事項 |

・本計算表は間違いがないよう慎重に作成しておりますが、あくまでも参考程度にご利用をお願いいたします。 ・本テンプレートをご利用いただく場合は、お客様のご判断と責任におきましてご利用をお願いいたします。 ・本テンプレートのご利用によるトラブルに関しては弊社で一切責任を負いかねますのでご了承下さい。 | |

お問い合わせはこちらまで(日本語・ベトナム語・英語)

Tel: (84-28) 6299 5082

E-mail: info@sotochika.com